2025年4月18日,做市商Wintermute宣布旗下投資機構(gòu)Wintermute Ventures已投資DeFi借貸協(xié)議Euler Finance。

Wintermute Ventures同日發(fā)表了對Euler的投資主題論文,喜來順財經(jīng)AIMan編譯,以下為全文:

在本投資論文中,Wintermute Ventures認為Euler Finance v2已破解密碼,成為全套DeFi流動性層,這也是Wintermute Ventures宣布對Euler 進行投資的原因。

當(dāng)前鏈上貨幣市場的現(xiàn)狀可以通過三大架構(gòu)設(shè)計框架來分類:單體式、孤立式和模塊化。

單體式借貸協(xié)議通過限制資產(chǎn)選擇、嚴格的貸款價值比 (LTV) 要求以及高額清算罰金來限制借貸。單體式借貸協(xié)議通過匯集用于不同用途的抵押品并允許再抵押,有助于提高資本效率。然而,它們僅在經(jīng)濟條件受限的情況下才允許添加新的抵押品類型,而且通常只能通過治理措施來實現(xiàn)。

孤立的借貸市場提供了更大的靈活性,但同時也分散了流動性,并阻礙了再抵押,從而降低了資本效率。此外,交易者通常必須瀏覽多個協(xié)議、治理系統(tǒng)和界面,從而產(chǎn)生額外費用。像以下這些孤立的借貸協(xié)議Compound Finance v3 或Morpho Blue方案允許在抵押品使用方面更加靈活,但同時也會分散抵押品并阻礙再抵押,從而降低資金效率。這些低效率因素促使交易者轉(zhuǎn)向中心化金融 (CeFi) 和永續(xù)合約,而非去中心化的現(xiàn)貨市場,從而降低了 DeFi 借貸者的收益,并降低了 DeFi 的整體流動性和效率。

Euler v2 是一個模塊化借貸平臺,旨在解決這些問題并成為 DeFi 的主要流動性層。

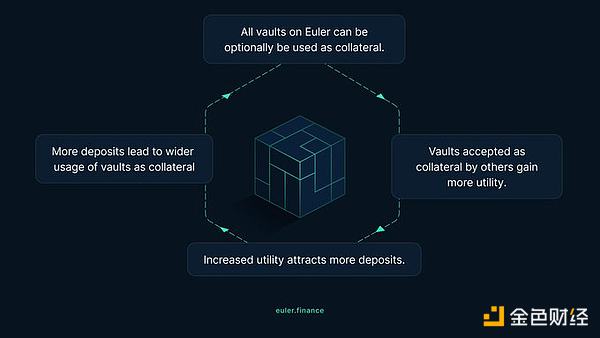

簡略來說,Euler v2 是一個高度模塊化的 DeFi 貨幣市場基礎(chǔ)設(shè)施。它將 DeFi 借貸市場精簡至核心組件,并進行模塊化,從而允許創(chuàng)建幾乎任何類型的 DeFi 貨幣市場,滿足各種風(fēng)險偏好,從尋求優(yōu)質(zhì)抵押品的保守型借貸者,到愿意參與高風(fēng)險市場的高收益投資者。我們相信,正是這種模塊化框架使 Euler v2 成為貨幣市場極具吸引力的基礎(chǔ),因為正是這種增強的靈活性,使其能夠吸引具有不同風(fēng)險偏好的各類借款人和資產(chǎn)管理人。與傳統(tǒng)的、施加嚴格抵押品要求的單體式借貸協(xié)議不同,Euler v2 引入了高度靈活的基于 ERC-4626 保險庫的系統(tǒng),顯著提高了資金效率和流動性利用率。Euler v2 基于兩個核心概念:以太坊金庫連接器 (Ethereum Vault Connector,EVC) 和 Euler 金庫套件 (Euler Vault Kit,EVK)。 EVK 支持無需許可的金庫部署,這些金庫可通過 EVC 互連,將現(xiàn)有的金庫存款識別為抵押品。創(chuàng)建者定義所有風(fēng)險/回報參數(shù),并選擇是維持治理以進行主動管理,還是永久撤銷治理控制,從而使貸方能夠自行管理風(fēng)險。?

Source: Euler

Euler 金庫可以識別其他金庫中的存款作為抵押品,從而解決了引導(dǎo)難題并增強了流動性。在此背景下,我們尤其興奮的是,當(dāng)新的金庫接受現(xiàn)有金庫的存款作為抵押品時,現(xiàn)有金庫將獲得額外的效用,而新的金庫則可以利用現(xiàn)有的 TVL,從而加速采用。這產(chǎn)生了飛輪效應(yīng):更多的用例提高了效用,從而吸引了更多的存款。反過來,存款的增加又會導(dǎo)致金庫更廣泛地采用作為抵押品的金庫,從而進一步增強 TVL 的增長并提高整個生態(tài)系統(tǒng)的資本效率。自推出以來,Euler 已證明這種理論方法可以很好地轉(zhuǎn)化為實際數(shù)據(jù):目前所有金庫的平均利用率約為 47%,Euler 的資本效率遠遠高于其他市場參與者。

Source: Euler

Source: Euler

Euler v2 的另一個引人注目的功能是其清算機制,它是 DeFi 中最高效的清算機制之一(即使不是最高效的),并允許金庫創(chuàng)建者自定義清算流程。默認情況下,它采用 Euler v1 的反向荷蘭式拍賣機制,該機制可最大限度地降低清算成本,并保護借款人和貸款人。反向荷蘭式拍賣機制允許清算通常發(fā)生在接近執(zhí)行邊際成本的位置。因此,小倉位往往需要支付相對較高的清算費用,而大倉位則可以享受與其規(guī)模成比例的大幅降低的費用。這是因為清算通常存在固定成本,隨著倉位規(guī)模的增加,該成本會相應(yīng)減小。該機制確保清算人獲得公平的報酬,而不會產(chǎn)生不必要的 MEV 或以過高的費用懲罰借款人,而固定清算費用通常會導(dǎo)致這種情況。此外,Euler 不收取許多其他借貸協(xié)議為了額外收入而設(shè)置的額外清算費用。

在前端,Euler 提供了一套全面的產(chǎn)品功能,專為被動用戶和高級交易者量身定制。除了標(biāo)準的借貸協(xié)議功能外,其突出的功能還包括:

倍增功能:促進杠桿交易和收益循環(huán)。用戶可以通過提供抵押品、借入、互換和再供應(yīng)來創(chuàng)建杠桿頭寸。

交易批處理:通過 EVC 在單個交易中執(zhí)行多個操作。內(nèi)置的延遲狀態(tài)檢查允許靈活地進行操作排序,而模擬模式則可以在執(zhí)行前預(yù)覽結(jié)果,以降低風(fēng)險。

投資組合管理:幫助用戶監(jiān)控和管理其倉位。健康評分指示即將被清算的程度,而快速操作則允許用戶補充抵押品或償還債務(wù)。高級分析功能提供優(yōu)化倉位和最大化收益的洞察。

Euler Vault Explorer:Euler 模擬了現(xiàn)實世界信貸市場的復(fù)雜性,但提供了一種透明的風(fēng)險查看方式。您可以通過 Euler 的 Vault Explorer 或其他第三方儀表盤分析保險庫風(fēng)險。

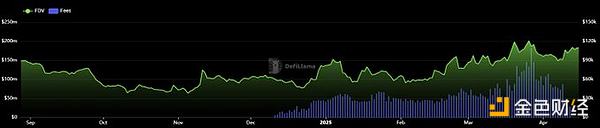

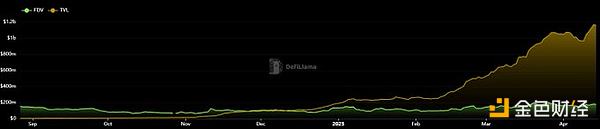

自推出以來,Euler v2 獲得了顯著的關(guān)注,其 TVL 飆升超過 250 倍,使其成為目前 DeFi 領(lǐng)域增長最快的借貸協(xié)議。月活躍用戶從不到 1000 人增長到 2025 年 4 月的 10000 人,穩(wěn)步創(chuàng)下歷史新高。此外,今年迄今為止,活躍貸款額已從 8800 萬美元增長至 5.1 億美元,增幅約為 480%。值得注意的是,這一增長是在僅部署了約 200 萬美元協(xié)議激勵措施的情況下實現(xiàn)的。對我們而言,這些指標(biāo)意義非凡。在流動性挖礦活動往往只吸引短期唯利是圖的資本,導(dǎo)致關(guān)注數(shù)據(jù)意義不大的情況下,Euler 已證明,只需最少的財務(wù)激勵,即可實現(xiàn)真正的有機增長,擁有真正的用戶——前提是產(chǎn)品體驗像 Euler 一樣真正卓越。

自推出以來,Euler 的市值一直保持相對穩(wěn)定,而每日費用和 TVL 卻迅速增加。

Source: DefiLlama

Source: DefiLlama

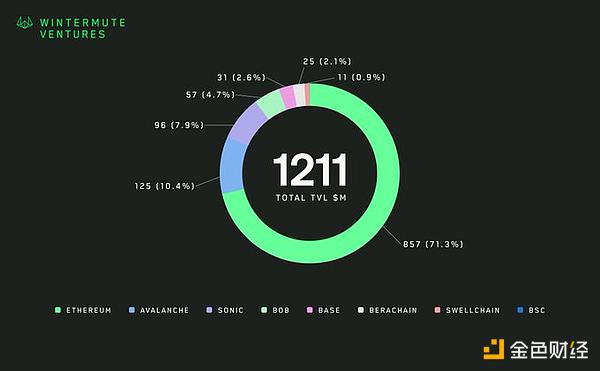

推動 Euler 近期 TVL 增長的因素有很多:Euler 專注于多鏈擴展,在過去六個月中已在新興 EVM 鏈上快速部署,吸引了大量 TVL,并在新興網(wǎng)絡(luò)上確立了其作為領(lǐng)先貨幣市場的主導(dǎo)地位。2025 年,Euler v2 擴展到快速增長的區(qū)塊鏈,例如Base,Sonic,Berachain,Bob, 和BNBCHAIN獲得實質(zhì)性的關(guān)注,并穩(wěn)步宣布新的連鎖擴張,例如 Optimism。

到目前為止,Euler 的區(qū)塊鏈擴展取得了成功,目前較小的區(qū)塊鏈約占 TVL 總量的 27%。

Source: DefiLlama

最后,對我們 Wintermute Ventures 來說至關(guān)重要的是 Euler 即將發(fā)布的 EulerSwap 產(chǎn)品(一款直接與其貨幣市場集成的自動做市商 AMM)的愿景,旨在解決流動性碎片化問題并提升收益。這款掉期產(chǎn)品不僅設(shè)計獨特高效,而且通過整合Swap市場,Euler 還將自身打造為 DeFi 流動性的一站式服務(wù)平臺,從而使該協(xié)議成為一個完整的生態(tài)系統(tǒng)。我們對這一愿景充滿期待,并期待運用我們的專業(yè)知識為其提供支持。

Wintermute Ventures 非常高興能夠投資我們認為 DeFi 領(lǐng)域最有前景的協(xié)議之一。自 v2 版本發(fā)布以來,Euler 已成為增長最快的借貸協(xié)議,其完全稀釋后的估值基本保持穩(wěn)定。其模塊化架構(gòu)可作為 DeFi 貨幣市場基礎(chǔ)設(shè)施,滿足從保守的機構(gòu)策略到實驗性零售產(chǎn)品等各種風(fēng)險偏好。這標(biāo)志著 Euler 無限可能的開始,也標(biāo)志著 Wintermute Ventures 作為 Euler 的合作伙伴和投資者,開啟了一段激動人心的旅程。