穩(wěn)定幣這門生意,早已經過驗證。在轟轟烈烈的政策支持與媒體宣傳后,穩(wěn)定幣,似乎也被傳得更加神乎其神。在多數(shù)人眼中,只需要在區(qū)塊鏈上發(fā)行一個掛鉤美元的數(shù)字貨幣,再憑借規(guī)模效應無限拉低邊際發(fā)行成本,就能在家躺著賺上無風險利率的錢。

這種論斷,既對也不對。本質上,發(fā)行方的商業(yè)模式與上述論斷如出一轍,通過利差賺取收益,利潤也實為可觀。以Tether為例,坐擁1700億規(guī)模的USDT,其利潤率可達到99%,2024年,Tether凈利潤達130億美元,2025年第二季度利潤為49億美元,從利潤板塊而言,其中約70億美元來自國債與回購協(xié)議的利息,占總利潤的一半以上。它持有的美國國債規(guī)模高達908.7億美元,占總儲備的82.5%。

而縱觀所有的美元穩(wěn)定幣,4%,是利潤的邊界線。這一數(shù)字,與美團外賣的利潤相當,高于沃爾瑪2024財年的2.39%以及京東2024年凈利率的3.6%,以此來看,用躺賺并不為過。也正是基于此,各大企業(yè)爭先搶占鑄幣權,在社媒上,穩(wěn)定幣也成為了低利潤生意的救星。

但若僅僅是從技術與理論來觀測生意,那不亞于天方夜譚。要發(fā)行穩(wěn)定幣,除了最微不足道的技術架構,整個生態(tài)系統(tǒng)的運作才是至關重要的部分。從合規(guī)體系來看,要在多地取得合規(guī)牌照就已非易事,其間投入的持續(xù)性成本更是不容小覷,合規(guī)費用動輒千萬美元,足以讓初創(chuàng)企業(yè)望而生畏。再深入涉及資金的托管、流動性儲備以及連綿不斷的運維成本,數(shù)千萬美元也不足為道也。以香港合規(guī)交易平臺為例,HashKey申牌費用據傳高達2000-5000萬港幣,而根據OSL最新的中期財報,包括顧問、合規(guī)、保險等的其他經營開支高達6500萬港幣。

即便跨越重重困難完成了穩(wěn)定幣的發(fā)行,橫亙在面前的還有需求的建立。需要渠道、需要場景,也需要激勵。但凡事都有兩面性,若是過度依賴渠道,就會帶來收入虹吸,灰色場景可最快切入,卻會招致監(jiān)管的關注,激勵就更難界定有效性,應激勵而來,也會因激勵而去。

總體來看,穩(wěn)定幣商業(yè)模式雖然簡單,但實則是項“重”生意。

但如此重的生意,卻匹配了相當脆弱的商業(yè)模式。由于主要的收入來源于息差,因此穩(wěn)定幣的利潤高度依賴于宏觀政策的變化,簡而言之,要看美聯(lián)儲的臉色。在這段長期的緊縮周期中,4-5%的國債利率實為可觀,但在美聯(lián)儲即將開啟降息周期的當下,卻也會面臨巨大的挑戰(zhàn)。

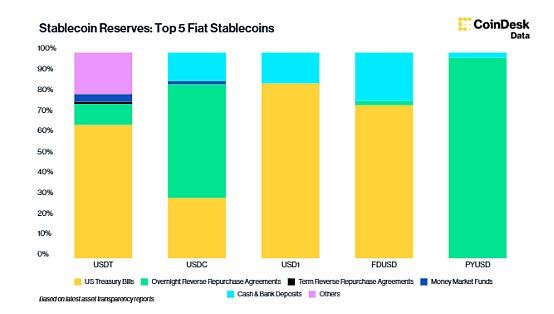

從數(shù)據來看,美聯(lián)儲于9月17日決定將利率下調25個基點至4.00%-4.25%區(qū)間,對穩(wěn)定幣發(fā)行商的收入造成了沉重打擊。援引Coindesk的數(shù)據,通過分析五大法幣支持的穩(wěn)定幣的抵押品持有量,此次降息將使這些發(fā)行商的年化收入總計減少約5億美元,其中Tether的潛在收入損失高達3.25億美元。

分析假設現(xiàn)金和銀行存款會產生利息

Circle旗下的USDC 面臨的潛在影響位居第二,為1.6億美元;規(guī)模較小的 USD1、FDUSD 和 PYUSD 則可能分別損失高達 553 萬美元、292 萬美元和 253 萬美元。足以看出,降息凸顯了穩(wěn)定幣發(fā)行者對貨幣政策的敏感性,原因是大多數(shù)發(fā)行者都將大量儲備金沉淀在利率敏感的國庫券和貨幣市場工具中。

面對重重危機,穩(wěn)定幣發(fā)行方們也不甘示弱,而由于角色的不同,戰(zhàn)略也呈現(xiàn)差異性。

日前火爆的穩(wěn)定幣鏈就是典型例子。Stable與Tempo剛官宣不久,Tether的另一條穩(wěn)定幣公鏈Plasma走上了快車道。 Plasma于 2025 年 9 月 25 日上線主網 Beta 版本,并同步推出原生代幣 XPL,用空投激起了加密世界的漣漪。相比于往常將空投聚焦在防女巫上, Plasma堪稱誠意滿滿,用戶不僅可以通過7月的預售參與份額,更是直接送福利,完成 Sonar (by Echo) 驗證并參與此次銷售的小額存款人也都涵蓋在內,真正做到了雨露均沾。

在此背景下,本就背靠大樹好乘涼的Plasma上線后不僅未如往常般走弱,反而增長強勢,持倉市值迅速突破20億美元,創(chuàng)下了近月來空投項目的亮眼成績。生態(tài)表現(xiàn)也非常亮眼,Defillama數(shù)據顯示,自 9 月 25 日主網上線以來截至9月30日,Plasma 的總鎖倉量(TVL)已近 60 億美元,四天平均每日增長約合 15 億美元,在短短數(shù)日內躍升為第六大穩(wěn)定幣區(qū)塊鏈,僅次于 TRON。

具體價格方面按下不表,此處主要聊聊Tether推出穩(wěn)定幣公鏈的戰(zhàn)略意義。核心考量的是利益體系的歸攏。Tether是穩(wěn)定幣巨頭USDT的母公司,僅USDT一家就以1718以美元的規(guī)模占據當前穩(wěn)定幣市場總量的59.45%,在穩(wěn)定幣領域基本呈現(xiàn)出引領之勢。從商業(yè)模式來看,與其他穩(wěn)定幣公司類似,Tether盈利高度依賴無風險利率。理論上而言,以規(guī)模助長的USDT,綜合年交易量高達36.3萬億,超出Visa與Mastercard的總和,其間的手續(xù)費理應非常可觀,但由于Tether未能掌握支付渠道,導致一大部分交易手續(xù)費都被Tron與以太坊等公鏈所斬獲。

而Tether推出穩(wěn)定幣公鏈,出發(fā)點正是將該筆交易費用收回,并進一步加強穩(wěn)定幣經濟的控制權。基于此背景,Tether采取了雙路徑戰(zhàn)略,Plasma瞄準的核心群體是零售用戶,通過比特幣提供安全性,既從傳統(tǒng)支付渠道切入,又依托DeFi 協(xié)議捕捉加密原生收益,而Stable聚焦產業(yè)端,計劃使用USDT 作為Gas費和結算層,主要關注企業(yè)端的貿易結算。可以看出,Tether正在從穩(wěn)定幣發(fā)行方這一身份向全球支付基礎設施邁進。

相比于回收紅利的Tether,Circle的行動是開辟新的營收渠道。Circle的收入脆弱性比其他穩(wěn)定幣要更高,原因是其高度依賴合作渠道,僅Coinbase一家就刮分了Circle 9 億美元的利潤,收入占比達到了Circle年收入的54.18%。在此背景下,Circle雖然也推出了公鏈Arc以增強收入來源,但同時也在在協(xié)議層、區(qū)塊鏈基礎設施、開發(fā)者工具和應用層推出新產品豐富收入體系。值得一提的的是其計劃推出的Circle Payments Network,在這一產品中,Circle將通過平臺整合的模式,接入全球金融機構,支持穩(wěn)定幣的實時跨境結算,若此舉成功,Circle可將角色由發(fā)行方成功轉為渠道方。

當然,巨頭們集體采取防御措施,但對于相對較小的穩(wěn)定幣企業(yè)而言,需求方尚且未解決,更遑論去直面商業(yè)模式的問題。但不得不承認的是,穩(wěn)定幣賽道,并不如想象般安全,隨著美聯(lián)儲持續(xù)降息,壓力測試也正在啟動,而在此之中,唯有更了解賽道本質、行動更為迅速的企業(yè),才能在大浪淘沙中留下。