加密貨幣市場對美國證券交易委員會(SEC)明年初放行比特幣現(xiàn)貨ETF抱持樂觀預(yù)期,彭博ETF分析師堅信現(xiàn)貨James Seyffart和Eric Balchunas都堅信現(xiàn)貨ETF在2024年1月10日之前獲得批準的機率高達90%。

而最近幾周SEC正積極與數(shù)家申請BTC現(xiàn)貨ETF的機構(gòu)會面磋商,這可能表明SEC即將就是否批準此類產(chǎn)品做出決定。

James Seyffart今(13)日在X平臺表示,過去幾天有4個不同的發(fā)行方就其比特幣現(xiàn)貨ETF申請事宜與SEC會面。貝萊德(BlackRock)昨天是幾周內(nèi)第三次與SEC開會,而灰度(Grayscale)、Franklin Templeton、富達(Fidelity)上周也都曾與SEC會過面。

他補充道,SEC的交易與市場部門和財務(wù)部都出席了每次會議。這兩個部門將最終決定是否以及何時批準或拒絕發(fā)行方提交的19b-4和S-1表格。Eric Balchunas則稱,在我看來,貝萊德昨天與SEC的第三次會議是最引人注目的,因為每個人都在觀望他們是否能說服SEC在第一輪批準中允許實物買回模型。

貝萊德為無法持有比特幣的機構(gòu)打開大門

值得注意的是,SEC公開的備忘錄顯示,貝萊德在11月28日與SEC的第二次會議中,修改了其比特幣現(xiàn)貨ETF的實物買回模型,這將使授權(quán)參與者(AP,Authorized Participant)能夠用現(xiàn)金(而不僅僅是加密貨幣)在基金中創(chuàng)建新的股份。

據(jù)《Coindesk》、《Cointelegraph》報導(dǎo),貝萊德更新的實體買回模型的「預(yù)付」模式將允許摩根大通或高盛等華爾街銀行巨頭充當(dāng)該基金的AP,從而使這些受到嚴格監(jiān)管的美國銀行能夠避開無法直接在資產(chǎn)負債表上持有比特幣或加密貨幣的限制,為這些機構(gòu)打開了大門。

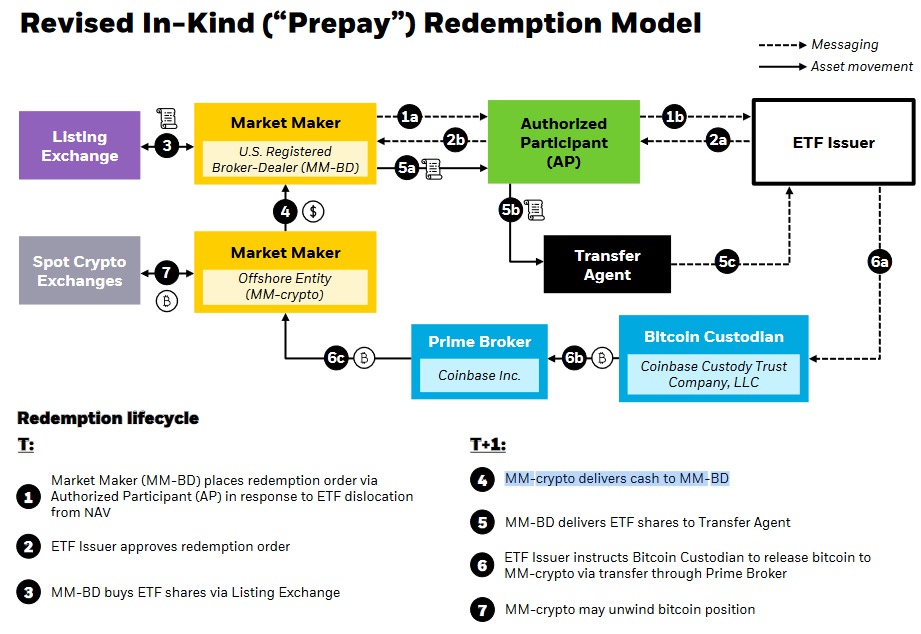

根據(jù)修訂后的模式,AP將現(xiàn)金轉(zhuǎn)移給經(jīng)紀交易商(MM-BD),MM-BD隨后將現(xiàn)金轉(zhuǎn)換為比特幣,然后由ETF的托管提供者(貝萊德案例中的Coinbase Custody)儲存。

貝萊德指出,更新的實體模型的好處包括降低交易成本、將風(fēng)險從參與者身上轉(zhuǎn)移開,更多由加密貨幣做市商承擔(dān),以及帶來市場操縱的卓越抵抗力,而市場操縱一直是SEC拒絕通過現(xiàn)貨ETF的主要理由。

貝萊德更新的實物贖回模型

華爾街銀行有望擴大現(xiàn)貨ETF的流動性

迄今為止,普遍的觀點是,AP應(yīng)該是在加密貨幣領(lǐng)域的大型做市商,例如Jane Street、Jump Trading,而不是華爾街銀行。但這一結(jié)構(gòu)改變意味著銀行得以參與、擴大流動性提供者的隊伍。CF Benchmarks執(zhí)行長Sui Chung在接受Coindesk采訪時指出:如果SEC接受這種修訂后的可用現(xiàn)金和實物申購和贖回的雙重模式,這意味著在交易時支持ETF的流動性將會增加,因為顯然,作為該過程的一部分,您將擁有更多潛在的AP。