來源:Chainalysis;編譯:五銖,喜來順財經

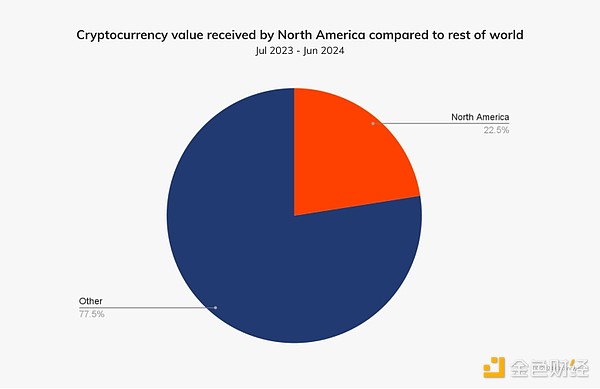

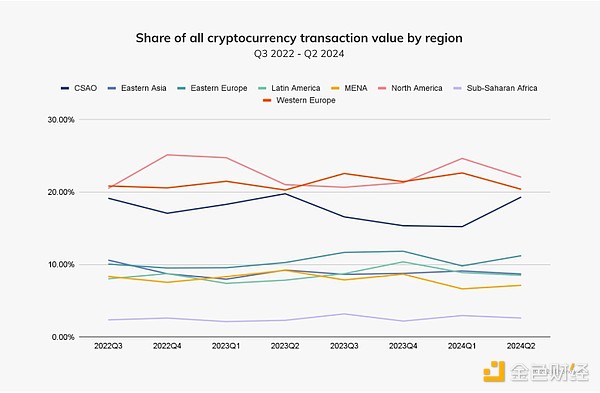

與往年一樣,北美仍然是全球最大的加密貨幣市場,2023 年 7 月至 2024 年 6 月期間鏈上價值估計為 1.3 萬億美元,約占全球活動的 22.5%。

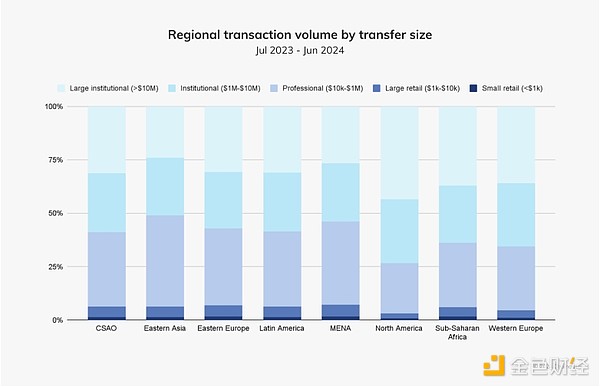

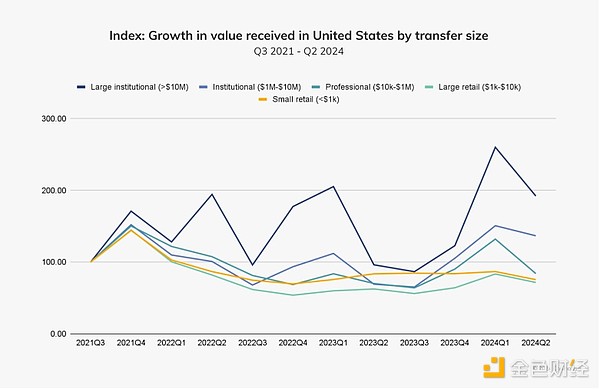

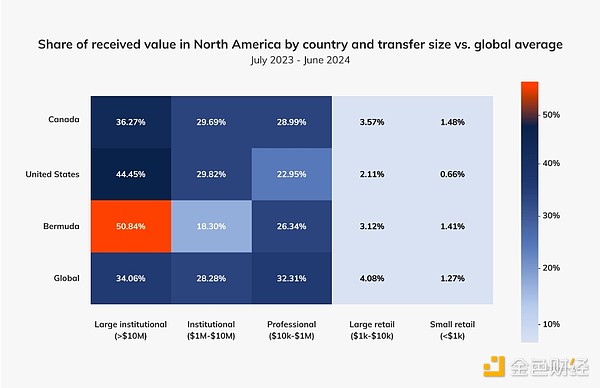

北美在加密貨幣市場的主導地位很大程度上是由機構活動推動的——比任何其他地區都更重要。該地區約 70% 的加密貨幣活動涉及超過 100 萬美元的轉賬,反映出主要金融參與者在該地區加密貨幣市場的影響力日益增強。

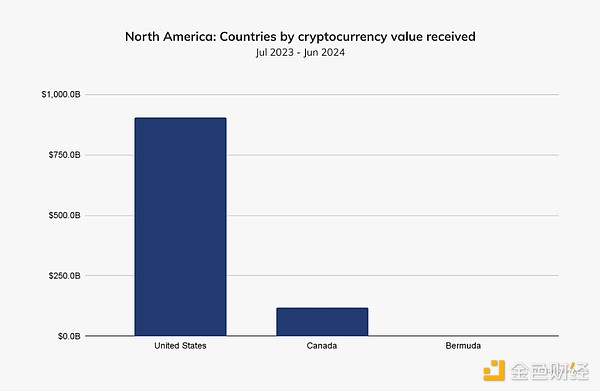

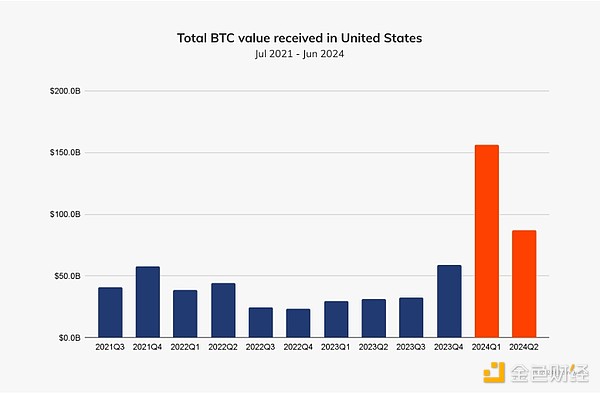

這一活動絕大多數是由美國推動的,事實證明 2024 年是美國加密貨幣采用和行業增長的關鍵一年。

在經歷了 2022 年末 FTX 崩盤和 2023 年 3 月硅谷銀行倒閉部分刺激的熊市之后,北美加密貨幣行業取得了顯著復蘇。 2024 年 3 月,比特幣 (BTC) 的價格突破 73,000 美元,創下歷史新高,標志著持續波動時期的復蘇,最終增強了生態系統的完整性和彈性。

2024 年,傳統金融 (TradFi) 和加密貨幣的融合得到鞏固,美國市場上現貨比特幣交易所交易產品 (ETP) 的推出增強了機構的熱情。尤其是交易所交易基金 (ETF)——這是最受歡迎和最知名的 ETP 類型——已經吸引了散戶和機構投資者的關注。

北美的加密貨幣環境比以往任何時候都更加具有實質性的制度動力。高盛、富達和貝萊德等老牌金融實體幾十年來一直影響著美國和全球的金融市場,現在正在加密貨幣領域占據重要地位。隨著加密貨幣日益融入主流,這標志著該行業的一個關鍵成熟點。

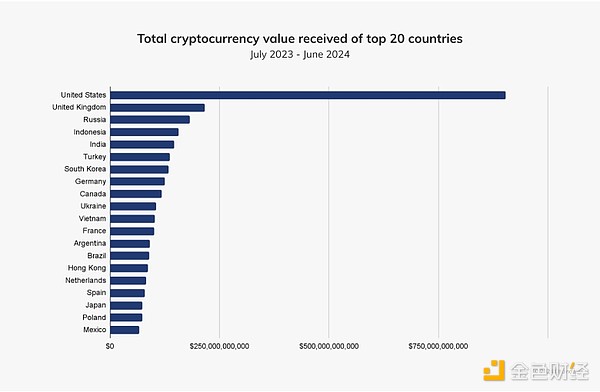

美國的加密貨幣市場是全球最大、最具影響力的,在全球范圍內遙遙領先。

這種突出地位在很大程度上源于該國巨大的財富、龐大的人口、深厚且流動性強的資本市場以及蓬勃發展的創新生態系統。美國還受益于政治穩定、有利的投資環境以及美元目前作為國際金融體系主要儲備貨幣的地位。在這些因素的支撐下,美國在加密貨幣采用方面處于全球領先地位,在我們的年度全球采用指數中排名第四。

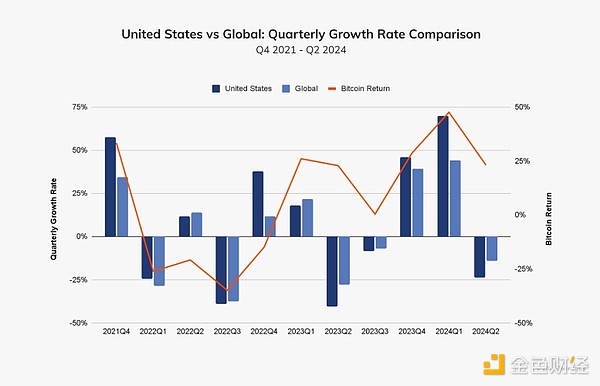

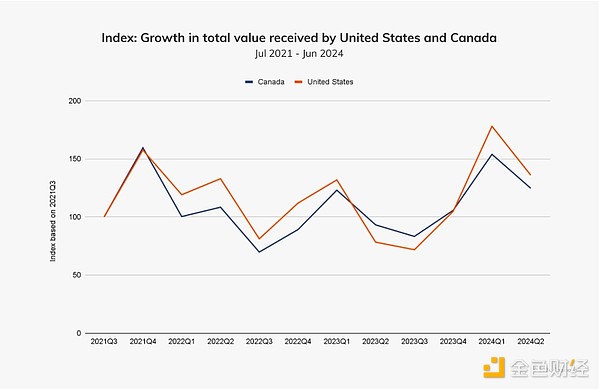

就增長而言,美國市場的波動性明顯高于全球市場。最近幾個季度,美國對牛市和熊市都表現出高度的敏感性。當加密貨幣價格上漲時,美國市場的增長幅度高于全球市場,而當加密貨幣市場下跌時,情況恰恰相反。我們可以在下面看到這一趨勢,將美國和全球市場的增長率與比特幣的回報率進行比較。

這種波動很大程度上歸因于該國境內機構活動的顯著水平,這一趨勢使美國市場成為加密貨幣和 TradFi 等全球金融趨勢的關鍵驅動力。

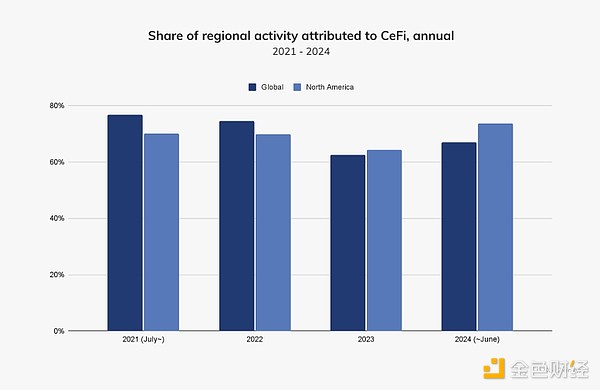

與此同時,美國正在成為加密貨幣領域中心化服務的全球主要用戶,這反映出人們越來越依賴 Coinbase 和 Gemini 等中心化金融 (CeFi) 平臺進行托管和資產管理。

對 ETP 等加密相關金融產品的需求不斷增長(我們將在下面更詳細地探討)可能會推動對 CeFi 的需求。

中心化交易所機構主管兼托管人 Gemini 強調了通過中心化平臺讓日常用戶訪問數字資產的重要性。 “在 Gemini,我們從事的是抽象業務——我們的工作是簡化加密原生技術,以便任何擁有手機的人都可以安全地訪問數字資產,”她解釋道。

此外,貝萊德等機構巨頭進入加密貨幣領域凸顯了 TradFi 和加密貨幣的日益融合。為了深入了解這一發展,我們采訪了貝萊德數字資產團隊的 Kevin Tang。貝萊德進軍數字資產是經過精心策劃的——包括 BTC 和 ETH ETP 以及代幣化——戰略性 CeFi 合作伙伴關系為其成功奠定了基礎。例如,2022 年,貝萊德與 Coinbase 合作,將 Coinbase Prime 功能集成到該公司專有的投資管理平臺 Aladdin 中。這種整合使貝萊德及其客戶能夠與傳統資產一起無縫管理比特幣和以太坊風險。 “平臺集成對于構建基礎功能至關重要,最終為 IBIT [iShares 比特幣信托] 的構建鋪平道路,”Tang 解釋道。

中心化平臺可能仍將在推動持續的 TradFi-加密貨幣融合方面發揮關鍵作用。 “CeFi 和中心化機構對于推動基礎設施的發展和提供至關重要,使貝萊德等公司能夠在[加密]領域運營,”Tang 強調。

正如我們在其他全球加密貨幣市場中探索的那樣,2024 年 1 月在美國推出現貨比特幣 ETP 對美國和全球加密貨幣市場產生了變革性影響,推動了機構興趣并為 BTC 帶來了前所未有的資金流入。

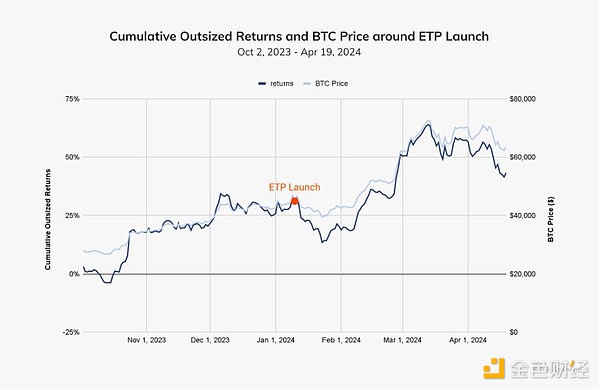

美國證券交易委員會批準后,市場立即經歷了全球價格牛市,并在推出幾周后帶來了巨大的正回報。

雖然不可能完全隔離美國比特幣 ETP 推出的影響,但人們普遍認為 ETP 有助于看漲市場情緒并增加機構 BTC 敞口。這一波需求歸因于 ETP 能夠同時滿足散戶和機構投資者的需求,提供了一種熟悉的、受監管的工具來獲得 BTC 敞口,同時避免了管理私人錢包或使用加密原生基礎設施的復雜性。

美國推出比特幣 ETP 以及幾個月后推出的以太坊現貨 ETP,標志著 TradFi 與加密貨幣融合的關鍵時刻,主要是因為它影響了機構利益和更廣泛的市場情緒。隨著比特幣ETP在美國獲得批準,加密貨幣市場經歷了顯著的上漲。

為了更深入地了解這一里程碑的影響,我們請貝萊德 (BlackRock) 的 Kevin Tang(其 iShares 比特幣信托 (IBIT) 已成為最受歡迎的 BTC ETP)討論其影響。 “美國比特幣 ETP 的推出具有歷史意義,它說明了投資者對低成本、高效且安全的比特幣投資方式的壓抑需求。” IBIT 打破了多項記錄,包括成為最快達到 100 億美元的 ETP 以及管理資產 (AUM) 達到 200 億美元的記錄。 “我們對通過比特幣 ETP 進行資產收集抱有很高的期望,迄今為止我們看到的客戶濃厚興趣代表 ETF 包裝商的勝利,”Tang 表示。

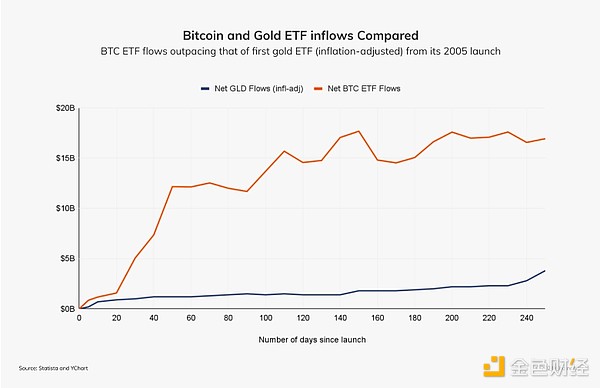

在推出的前 200 天內,美國比特幣 ETF 的流入量甚至遠遠超過了歷史上最受歡迎的黃金 ETF,使其成為歷史上最受歡迎的 ETP 類別。

這種快速采用證實了對提供 BTC 訪問權限的受監管、機構級產品的強勁潛在需求。

美國比特幣 ETP 的影響不僅僅是美國現象,它還具有深遠的影響,也為國際上更廣泛的采用浪潮奠定了基礎。Tang?指出,該產品吸引了來自亞洲、歐洲和拉丁美洲的投資。 “這些 ETP 的全球影響是不可否認的”。Tang?進一步強調,比特幣越來越被視為一種全球貨幣替代品和投資組合的獨特多元化工具,尤其是作為對沖通脹或地緣政治不穩定的潛在對沖工具——貝萊德最近關于比特幣為投資者提供的獨特價值主張的白皮書中也呼應了這一點。

人們越來越接受 BTC 和 ETH 作為值得認真投資的資產,這為更廣泛的機構采用鋪平了道路。Tang?指出,許多投資者現在正在就 BTC 和其他加密資產在投資組合中的作用進行更深入的討論。 “他們在問比特幣如何與其他傳統投資一起融入投資組合,”他說,并指出 ETP 的推出為更廣泛地獲取加密貨幣打開了大門。 “ETP 已經將話題轉移到了 BTC 和 ETH 的投資優點和價值主張上,而不僅僅是如何獲取它們的后勤挑戰,”Tang 解釋道。

對于許多機構來說,比特幣 ETP 是深入參與加密貨幣市場的第一步。這種風險最終可能會導致對區塊鏈技術和去中心化金融(DeFi)的更廣泛投資,遠遠超出對 BTC 和 ETH 價格的風險。 “目前,我們專注于 BTC 和 ETH,因為我們看到了需求和監管的明確性,”他解釋道。 “隨著市場的發展,我們始終致力于滿足客戶的需求。”

通過不斷努力教育投資者并建立對該領域的信任,貝萊德等傳統金融機構 (FI) 在重塑機構處理加密貨幣的方式方面發揮著重要作用,為未來更廣泛的采用奠定了基礎。正如唐所說,“我們堅信區塊鏈技術,特別是代幣化的潛力,有可能顛覆傳統金融。”

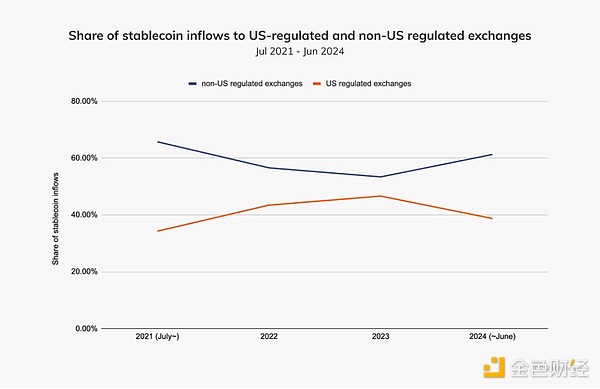

盡管活動創紀錄,但美國市場在過去一年也面臨一些挑戰,包括穩定幣活動明顯偏離美國監管平臺。這一趨勢可能反映出穩定幣和數字資產更廣泛的監管進展緩慢所帶來的障礙。

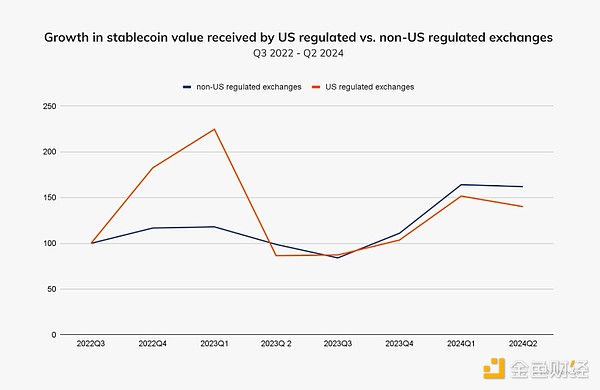

截至 2023 年,美國監管交易所的穩定幣交易份額一直在穩步增長,這與全球穩定幣采用率的增加一致。然而,到了 2024 年,這一趨勢開始逆轉,如下所示。

鑒于新興市場和全球市場穩定幣采用量激增,這種轉變可能反映了美國市場內穩定幣使用量的相對而非絕對下降。現在,越來越多的穩定幣交易發生在不受美國監管的交易所,這表明全球穩定幣的采用速度正在超過美國的增長速度。下面,我們可以看到美國監管的和非美國監管的。受監管的交易所正在增長,但非美國交易所市場穩定幣活動增長更快。

如上所述,這種轉變并不一定表明美國市場參與度急劇下降,而是表明穩定幣在新興市場和非美國市場的作用迅速擴大。

為了進一步了解不斷發展的穩定幣市場,我們采訪了 USDC(一種與美元掛鉤的穩定幣)的發行人 Circle。 Circle 強調,全球對美元支持資產的需求不斷增長,尤其是傳統銀行體系之外的人群,因為他們獲得穩定貨幣的機會有限。

Circle 的一位發言人解釋說:“考慮 USDC 近期機會的一個方法是關注全球對法定美元現金的需求。” “美聯儲估計,近 1 萬億美元的美國紙幣(占所有流通紙幣的 45%)存放在美國境外,其中三分之二的 100 美元紙幣在國外流通。盡管美國以外的人們在試圖通過當地銀行系統獲取美元時遇到困難,但這種需求仍然存在。”

美國境外穩定幣使用量的增長反映了一個更廣泛的趨勢,即面臨貨幣波動的國際市場正在轉向以美元計價的穩定幣以保值并促進更快、更便宜的交易。 USDC 和 USDT(Tether)等穩定幣提供了一種引人注目的解決方案,無需使用傳統的銀行渠道即可獲得美元的穩定性,而傳統的銀行渠道通常在美國境外更難獲得。

盡管如此,美國監管的不確定性正在威脅該國在穩定幣領域的領導地位。 Circle指出,由于美國缺乏明確的監管規定,歐盟(EU)、阿拉伯聯合酋長國(UAE)、新加坡和香港等其他金融中心能夠吸引具有更有利監管框架的穩定幣項目。該發言人指出:“歐洲通過 MiCA 框架成功地做到了美國尚未實現的目標:為整個數字資產市場提供法律和監管的清晰度。”加密資產市場監管 (MiCA) 于 2024 年 6 月開始生效,為歐盟穩定幣奠定了監管基礎。

美國以外地區的監管明確性正在推動全球穩定幣的增長,而美國則面臨落后的風險。 Circle 發言人警告稱:“美國缺乏針對美元穩定幣的監管框架,這對美國利益構成了威脅。” “這種真空刺激了美國以外穩定幣的增長,因為這些地區對美元的需求更大。”美國的機會成本不僅僅是錯過與穩定幣相關的經濟活動,它還面臨著喪失對美元未來在鏈上商務中的角色的影響力和權威的風險。這與歐洲美元的歷史先例沒有什么不同,由于市場規模較小,歐洲美元最初幾乎沒有受到美國政策制定者的關注。然而,歐洲美元迅速增長,并幫助鞏固了美元的國際地位——這對立法者來說是幸運的。如果美國在提供透明度方面繼續落后,那么穩定幣的情況可能并非如此。

盡管如此,盡管存在監管延遲,Circle 對 USDC 在美國的潛力仍持樂觀態度。他們補充道:“美國是美元的故鄉,也是 Circle 的本土市場,我們看好 USDC 在這里的潛力。”然而,隨著越來越多的國家制定鼓勵采用穩定幣的監管框架,特別是在通貨膨脹和不穩定刺激需求的地區,美國政策制定者面臨著越來越大的采取行動的壓力。他們表示:“現在的一個關鍵問題是,美國是否最終會制定自己的穩定幣規則,或者維持不確定的現狀,美國兩黨的政策制定者都表示這是不可接受的。”

美國在穩定幣方面并非完全沒有進展。 Circle 提到了眾議院金融服務委員會于 2023 年 7 月提出的穩定幣法案,該法案可以提供美國市場保持競爭力所需的監管清晰度。他們敦促說:“國會應該在兩黨的基礎上批準這項法案。”為穩定幣發行人制定明確的反洗錢/打擊資助恐怖主義和制裁義務對于確保美國穩定幣保持其全球影響力至關重要。

盡管加拿大市場規模小于美國市場,但它仍然是北美市場的主要參與者,在 2023 年 7 月至 2024 年 6 月期間創造了約 1,190 億美元的價值。

雖然加拿大市場緊隨美國趨勢,但波動性往往較小,牛市期間上漲較為溫和,熊市期間回落較溫和。

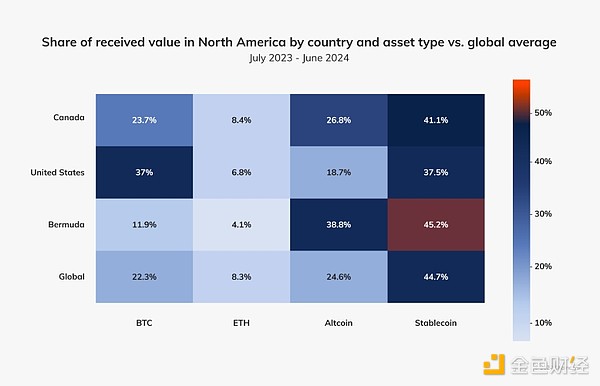

加拿大在資產分布和交易規模方面與全球平均水平密切相關。

為了了解加拿大加密貨幣格局的實際情況,我們采訪了畢馬威數字資產卓越中心咨詢服務部合伙人兼聯席主管 Kunal Bhasin。 Bhasin 提供了有關加拿大加密貨幣采用情況的見解,以及該行業面臨的一些挑戰。

去年實施的監管改革(對托管、杠桿和穩定幣引入了更嚴格的規則)之后,加拿大的幾家主要加密貨幣企業暫停了在該國的運營,Gemini 加入了幣安和 OKX 的行列,成為最新退出市場的交易所。然而,Bhasin?表示,這種趨勢不僅僅源于監管挑戰。他解釋說:“加拿大監管機構通過引入加密合約的概念,為加密貨幣交易所提供了比其他北美司法管轄區更加明確的透明度,這澄清了證券法規對加密平臺的適用性。”他認為,這些交易所的退出可能源于更廣泛的商業決策,而不是一個不可行的框架。盡管如此,Bhasin?強調,加拿大人仍然有“許多受監管的場所可以以有意義的方式參與加密貨幣。”

盡管加拿大對交易平臺和投資基金的監管框架有助于維持一定的信心,但差距仍然存在——特別是在穩定幣和 DeFi 的監管方面。 “加拿大對穩定幣的監管方法與歐盟、阿聯酋、香港和新加坡等其他前瞻性司法管轄區采取的方法有些不同。”Bhasin?解釋道。 “穩定幣沒有明確的監管框架。因此,你可能會看到穩定幣發行人離開加拿大,相關的加密貨幣創新也轉移到加拿大境外。”

盡管存在這些障礙,Bhasin?還是談到了有希望的發展。加拿大投資監管組織 (CIRO) 是泛加拿大自律組織,目前負責監管加拿大債務和股票市場的所有投資交易商、共同基金交易商以及交易活動。在此框架下,加密貨幣交易所必須成為 CIRO 成員,從而使其受到更嚴格的披露、內部控制和監管報告要求。巴辛表示:“這是加拿大加密貨幣公司監管環境日趨成熟的標志。”

加拿大采用加密貨幣的另一個挑戰是主要金融機構不愿有意義地參與加密貨幣。 “全球各大銀行已采取適當措施來了解銀行業監管的加密貨幣公司的獨特風險,并納入了與加密貨幣業務相關的強化盡職調查計劃,加密貨幣業務是這些銀行的新存款來源。然而,我們沒有看到加拿大的銀行采取類似的措施,”Bhasin?解釋道。 “這使得加密貨幣公司很難獲得銀行服務,導致一些創新轉移到加拿大境外。”此外,他指出,加拿大大型銀行擁有加密貨幣團隊,并進行了各種試點計劃和概念驗證,但是,“當需要超越這些試點時,領導層往往會退縮,”他說,并將其歸因于風險厭惡并傾向于維持現有的商業模式,而不是通過新的、有潛在風險的加密企業來破壞它們。

全球采用加密貨幣的一個重要推動因素是各國政府的積極立場,例如新加坡和阿聯酋,它們將加密貨幣作為其經濟戰略的一部分。Bhasin?表示,加強政府參與可以刺激增長和投資。 “聯邦層面需要更多的參與,以使數字資產成為加拿大的優先產業,”他說。

盡管加拿大的加密貨幣市場面臨挑戰,但 Bhasin 對未來持樂觀態度,特別是考慮到公共和私營部門的持續努力。 Bhasin 表示:“加拿大對于投資基金等某些加密貨幣活動仍然擁有強有力的監管環境。”他指出,加拿大是第一個推出質押 ETH ETF 的國家。他補充說:“通過為代幣化現實世界資產的一級和二級市場提供清晰的路線圖,有可能進一步發展這一點。” “如果政府將加密貨幣作為優先事項,并且我們在監管領域繼續取得進展,那么加拿大沒有理由不能在加密貨幣采用方面占據全球領導者的地位。”

北美尤其是美國對全球加密貨幣市場的巨大影響力是不可否認的。在 ETP 的引入和 TradFi-加密貨幣融合不斷發展的推動下,該地區這一時期的主導地位極大地塑造了國內和國際的加密貨幣格局。正如 Gemini 的 Claire Ching 指出的那樣,“在這個周期中,機構采用呈現出不同的風格。在上個周期 FTX 的驚人下跌之后,它變得更加謹慎,并且需要更加勤奮。有了這種程度的關注和資源,機構對該領域的承諾就得到了牢固的鞏固。”

像貝萊德這樣的機構巨頭不再只是進行試驗——他們已經進行了全面投資,這表明加密貨幣已經從邊緣走向主流金融對話。在談到這種范式轉變時,貝萊德的 Kevin Tang 表達了“區塊鏈作為一種變革性技術的持續觀點的重要性,它有可能顛覆傳統范式和價值鏈——不僅在金融領域,而且在更廣泛的范圍內跨行業和部門。 ”

盡管勢頭強勁,但挑戰依然存在。美國和加拿大的監管不確定性,加上北美以外穩定幣市場份額的轉移,強調需要平衡的創新、明確的監管框架和持續的機構支持,以確保整個加密行業的持續增長和穩定。