網絡效應不止于互聯網。

水、電網都具備很強的排他性,非常適合“搞壟斷”式集體經營,進而造福或禍害整個社會,但是,人和人的關系網卻是天然分布式、去中心化的,即使是超級社牛也很難認識所有人。

Crypto 到底是一張資金之網,還是人和人的互動場?

中本聰顯然認為是后者,點對點的交易模式,從這點起步,幣圈的歷史,就是隨著資金的升值和擴張之旅,徹底擁抱資金的鏈接,而降低人和人的直接互動。

唯一合理的追問,這種資金網的密集度到多久會崩潰?

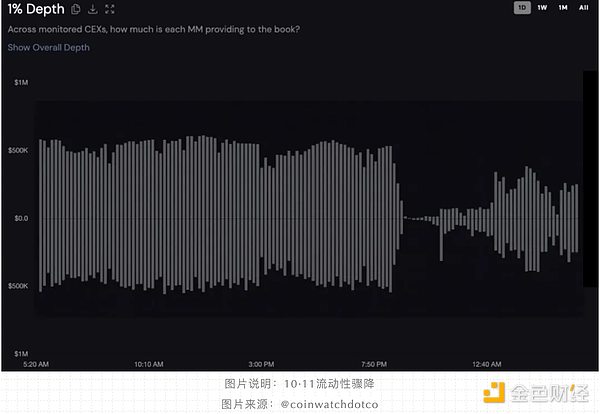

很多人還沉浸在 10·11 和 11·03 暴跌清算中無法自拔,在想合成穩定幣、Vault 和 Yield 產品要多久才能恢復,但是 Hyperliquid 的 BLP 和 HIP-3 增長模式紛至沓來,Framework 準備的穩定幣 YC 都在 Sky 上線。

還有 Aave 突然到來的 V4 和移動端理財產品 App。

從絕對數據上講,現在確實是市場恢復期,但是從體感上而言,項目方似乎在緊抓歷史趨勢進行創新。

換言之,市場周期跟散戶活躍度已經脫錨,這并不罕見,美國經濟的基本面跟實體行業也沒啥關系,川寶唯一心心念念的就是降息+股價,美國人和實體產業只是 Play 中的一環。

在本輪周期中,如果還認為存在比特幣四年周期,那只是留在 2017 年的時光機,如同 CloudFlare 的閃崩,加密基礎設施一直在變動。

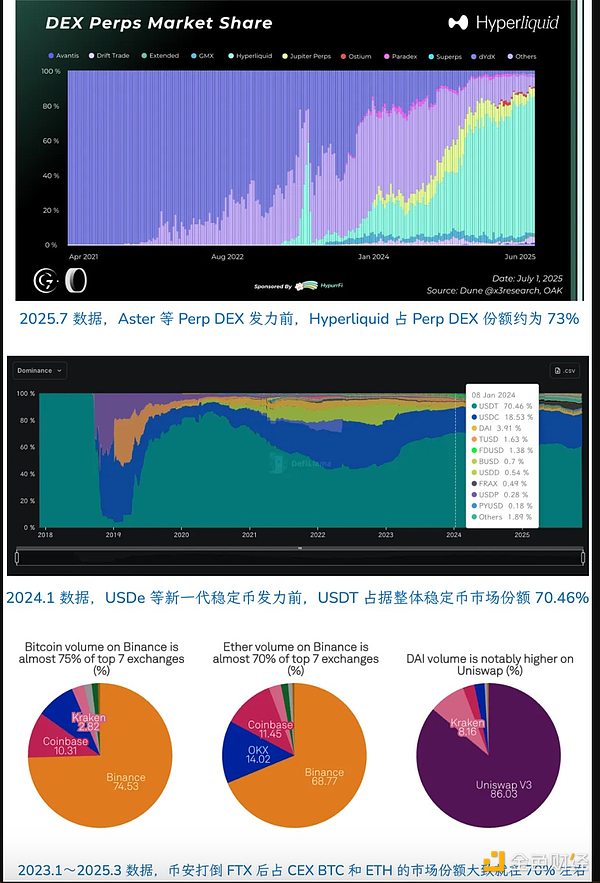

Hyperliquid 代表的 DEX 確實搶占 CEX 市場,尤其是和 Meme 配合改變了代幣估值、定價和分銷體系,CEX 的時代肉眼可見的消亡中,Kraken 僅有 200 億美元的估值,眾多 CEX 轉身扶持自己的 DEX。

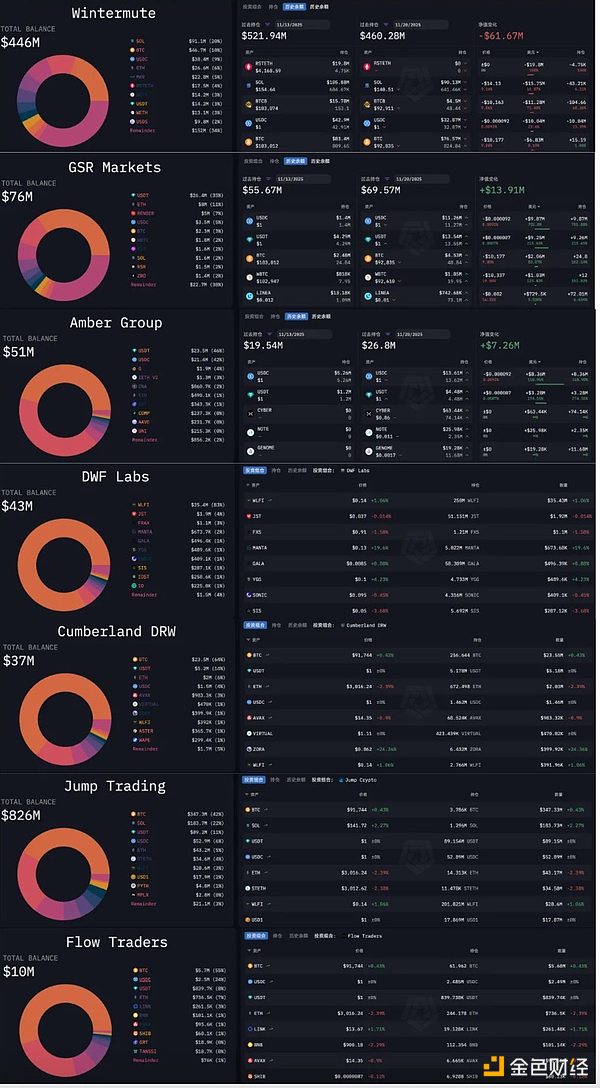

在 2024 年高 FDV 沖擊幣安定價體系之時,VC 就已經死了,然后就到了做市商的天下:Hyperliquid 等一眾 Perp DEX 背后是做市商,一眾 YBS 項目背后也是做市商。

SBF 出身于 Jane Street,Jeff 出身于 Hudson River Trading,Variational 創始人出身于 DCG 做市部門。

甚至是 10·11 遭遇 ADL 清算的也是做市商首當其沖,福禍相依,做市商主導的市場結構比 CEX 主導更快速僵硬。

Web3Port 瘋狂甩賣操作幣價,DWF 反復熬鷹操縱幣價,即使是 Hyperliquid 的 HLP 也面臨此類指責,不論是中心化做市商,還是去中心化金庫,只要參與做市體系,都無法擺脫操縱市場的嫌疑。

如果把當前的市場結構稱為“復蘇”,那么做市商受到重創,導致其沒有能力繼續操縱市場,反而讓市場趨向平穩。

這并不罕見,2022 年 FTX 崩潰之前,市場傳言 Alameda 一度占據 BTC 市場 20% 做市份額,在 SBF&FTX 傳記《走向無限》中,SBF 承認他們是最早大舉做市的專業公司。

回到 10·11 的閃崩,從做市商的角度而言,是純粹的技術性危機,或者說在此之前的交易流動性是技術性盛世:并沒有散戶在交易,而是做市商在買賣。

做市商存在本身并不是問題,但是對于山寨幣或者 TGE 新幣而言,意味著巨大的拋售,空投獵人和擼毛黨,甚至是 VC 和項目方自身,都會堅決拋售給做市商,用以鎖定利潤。

做市商會陷入兩難境地,不操縱市場,則必然吃下所有垃圾幣,或者是成為巫妖王,盡可能增加市場波動性,自己賺一點,偶爾也讓市場參與方賺一點。

這里的推理有個巨大缺陷,只能看到做市商的持倉組成和變化,很難具體分析其如何在 CEX 內操縱幣價,Hyperliquid 等 DEX 的數據相對透明,留待日后分析。

總結一下,市場并不是反彈,而是做市商遭遇重創,加之 YBS 項目的接連暴雷,導致做市商無力操縱市場,現在就是真實的價格機制在運行。

沒有復蘇,只有坦白。

加密各個賽道細分,已經顯現出具備“自然壟斷”色彩的產品,比如 EVM,相對是比特幣網絡作為基礎設施是失敗的,大家都渴望 BTC,但是不想進行 P2P 交易。

除了 Jack Dorsey 等擁躉非要把比特幣網絡作為穩定幣鏈用,BTCFi 的黃粱一夢已經足夠真實和慘烈,停止對其的想象對整個行業都有好處。

在 EVM 之外,只有幣安和 USDT 作為超級單品接近“壟斷”概念,請注意,這和 CEX 遭遇 DEX 沖擊,或者 USDC/USDe/YBS/Curator 創新沖擊并不沖突。

超級單品≠賽道

換言之,幣安和 USDT 是在努力做功抵御熵增,以太坊在經歷連番自戕(無限花園、L2 scaling -> L1 scaling),甚至是現在轉投隱私和 AI,都突出隨心所欲的情況下,EVM 依然是主流選擇。

但是幣安和 USDT 的市場份額,甚至是 Hyperliquid 在 Perp DEX 的份額,大致在 70% 左右觸頂,隨后需要更多市場動作來穩固當前地位。

經驗性的總結,在穩固的市場結構下,最頭部項目可占據該賽道的 70% 市場份額,但是市場環境因時而變,目前 Hyperliquid、USDT 和幣安的份額都已經降到 50% 以下。

當然,EVM 在總體 VM 賽道上絕對穩定,僅有 SVM 或者 Move VM 等極少數對手,可以視為進入超穩定結構。

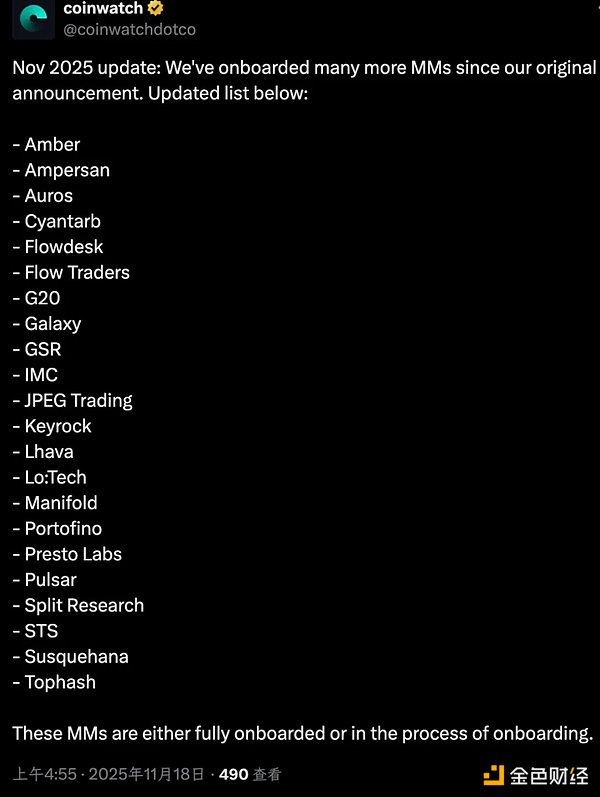

從這個角度再審視一次做市商,我們已知市場主流做市商最多 20 家,并且推測其在 10·11 前占據了市場主流地位,但是其并未達成自然壟斷的地位,即使是強行維持,現在也已強弩之末。

那么下一階段的市場結構會如何變化?

走傳統金融的路就要被用傳統金融的估值模型限制估值

走互聯網金融科技公司的路就要被互聯網規模估值限制

走出適合幣圈估值模型的路,不被任何既有行業定義,才能像 AI 一樣卷出 5 萬億頭號玩家

最近市場確實很奇怪,Solana 作為 RWA 和機構采用的先鋒,基金會主席 Lily Liu 突然說要重拾加密朋克夢想,結合以太坊重回 L1 Scaling 路線,還有前文提及的隱私概念,從 Zcash 火到無邊無際。

Crypto 似乎在重新找回幣圈的技術邏輯和估值體系,而這些都跟做市商的關系越來越小,即使是機構采用,也更多是“幣圈項目要拿機構的資金去做 DeFi”,而不是“把幣圈的 DeFi 賣給機構”。

一句話總結,對內去掉 MM,對外擺脫機構。

甚至是 OG 們也要跟上新時代,李林、肖風聯名的 DAT 也直接胎死腹中,繼擊穿華人 VC 后,OG 的 Big Name 效應也要走入歷史。

加密重拾自己的夢想,代價是甩掉其上的寄生蟲體系。

參考下最成熟的美國資本市場,A16Z 是美國資本市場的一環,但是中國 VC 并不是,政府、國企(國有資本集團)和互聯網企業(之前)才有錢。

映射到華人 VC 在 Web3 中的境遇,華人 VC 沒有能力參與市場的定價和分銷體系,做市商和 CEX 曾經是,但是在 10·11 后行業的鏈上化趨勢愈發分明。

鏈上化≠去中心化。

典型如 Hyperliquid 是鏈上透明的,但并不在物理節點和代幣經濟學上去中心化。

哪怕是現實中的國企資本化改革,也不單純是賣舊換新,而是要投入新產業,換一張新世界的門票。

從這個視角看,做市商最大的問題和 Meme 類似,流動性沒有價值觀,在極致的虛無 PVP 中,賺的盆滿缽滿,但是做市商無法作為行業主導性力量。

夢想和技術長期主義,Vitlaik 做的太多,MM 做的太少,還是要中庸一點。

四、結語

本質上,這篇文章寫給我自己,理論上而言,市場應該在 10·11 和 11·03 后停滯不前,但是 TVL 下降并未阻礙 DeFi 的創新和自我修復,這讓我百思不得其解。

Vault 、YBS(生息穩定幣) 和 主理人 (Curator)還在進化中,市場比我們想象的更堅韌,如果這時候還抱著一個月前、甚至一個星期前的觀念去看待市場,就會看不懂。

后 MM 主導行業時代,幣圈價值觀和產品盈利能力的平衡將重定義估值邏輯。