美國SEC在9月17日正式通過了“商品型信托份額通用上市標(biāo)準(zhǔn)”(Release No. 34-103995)。這不是一份簡單的技術(shù)性文件,而是一道真正的“制度閘門”——意味著未來加密現(xiàn)貨ETF的上市將從逐案審批,轉(zhuǎn)變?yōu)闃?biāo)準(zhǔn)化、快速化的通用標(biāo)準(zhǔn)流程。

在美聯(lián)儲剛剛啟動新一輪降息、美元貶值預(yù)期升溫的背景下,這一制度突破為加密資產(chǎn)帶來“流動性+制度化”的雙重共振,堪稱今年以來加密市場最具標(biāo)志性的監(jiān)管事件之一。

本文中,我們將回答以下幾個問題:

新規(guī)到底改變了什么,將帶來哪些影響?

哪些加密貨幣最先受益,哪些幣種的現(xiàn)貨ETF有望率先獲批?

投資者該關(guān)注什么??在新規(guī)落地與資金遷徙邏輯重塑的背景下,普通投資者如何抓住機(jī)會、控制風(fēng)險?

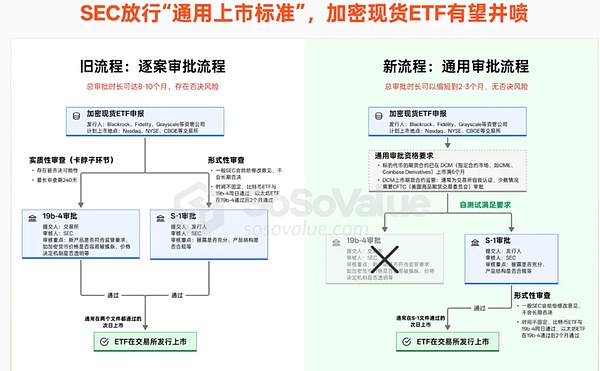

這次新規(guī)發(fā)布前,加密現(xiàn)貨 ETF 要走逐案審批流程,需要跨過兩道審批門檻:

1. 19b-4 規(guī)則變更審批?—— 由交易所向SEC申請修改交易所規(guī)則,為實(shí)質(zhì)性審批,存在被SEC否決的可能性

2. S-1 招股書審批?—— 由ETF發(fā)行人提交SEC審批,披露基金結(jié)構(gòu)、管理人、費(fèi)率等細(xì)節(jié),更偏形式審查。

這種雙重審批模式不僅流程冗長,還常常被政治博弈和合規(guī)分歧拖慢。例如比特幣現(xiàn)貨ETF,2021年一度出現(xiàn)申請潮,但在21-22年,均在19b-4環(huán)節(jié)被SEC否決。23年5月-7月,新一批申請再次提交,最終到24年1月10日,19b-4和S-1文件才同日審批通過,經(jīng)歷了近8個月的拉鋸。

而 SEC 在 2025 年 9 月 17 日通過的“通用上市標(biāo)準(zhǔn)”?則帶來了根本性變化。該標(biāo)準(zhǔn)明確:符合條件的商品 ETF 無需逐案提交 19b-4 申請,只需走 S-1?審批流程即可,大幅降低了審批時間和成本。

符合標(biāo)準(zhǔn)的ETF必須滿足以下三條路徑之一:

1. 標(biāo)的商品已在 ISG(跨市場監(jiān)管組織) 成員市場交易,例如紐交所、納斯達(dá)克、CME、倫交所等

2. 標(biāo)的商品的期貨合約已在 DCM(指定合約市場) 連續(xù)交易至少六個月,且交易所間建立了全面監(jiān)控共享協(xié)議(CSSA)。DCM 為 CFTC(美國商品期貨交易委員會)授權(quán)的合規(guī)交易所,例如 CME、CBOT、Coinbase Derivatives Exchange 等。

3. 已有 ETF 在美國全國性證券交易所上市,且其至少 40% 資產(chǎn)配置于該標(biāo)的商品。

由于大部分加密資產(chǎn)被視作“商品”,這一規(guī)則幾乎為加密現(xiàn)貨ETF量身定制。其中,第二條路徑最為可行:只要某個加密資產(chǎn)在 CME 或 Coinbase Derivatives 等交易所中,有期貨合約運(yùn)行滿六個月,就可以略過19b-4審批環(huán)節(jié),其現(xiàn)貨 ETF有望快速落地。

相比舊有模式,新規(guī)帶來的變化主要體現(xiàn)在兩方面:

1)審批路徑簡化:19b-4 不再是“攔路虎”。

在舊模式下,加密現(xiàn)貨ETF需要同時完成 19b-4 規(guī)則變更和 S-1 招股書的雙重審批,缺一不可。過去的比特幣和以太坊ETF就是如此:19b-4 的審核時間長達(dá)?240 天,成為拖慢節(jié)奏的關(guān)鍵因素。而在新規(guī)下,只要產(chǎn)品符合統(tǒng)一標(biāo)準(zhǔn),交易所即可直接走 S-1 審批環(huán)節(jié),省去了 19b-4 反復(fù)博弈的過程,大幅縮短上市周期。

2)審核權(quán)的重心轉(zhuǎn)移:CFTC 與 DCM 扮演更關(guān)鍵角色。

期貨合約的合格性審查逐漸由 SEC 轉(zhuǎn)移至 DCM(指定合約市場)和 CFTC(美國商品期貨交易委員會)。根據(jù)現(xiàn)行制度,DCM 上線新合約主要有兩種方式:

自我認(rèn)證(Self-Certification):DCM 只需在合約上線前一工作日日向 CFTC 提交自我聲明,若未被反對,合約即可自動生效。這通常要求現(xiàn)貨市場具備價格透明度、充足流動性,并且市場操縱風(fēng)險可控。

主動審批(Voluntary Approval):若合約存在爭議,DCM 可主動申請 CFTC 審批,以獲得更強(qiáng)的法律保障。

這意味著,只要某類加密資產(chǎn)的現(xiàn)貨市場足夠健康,DCM 就有較大自主權(quán)推動其期貨上市。與此同時,SEC 對 S-1 的審核則主要聚焦在信息披露是否充分、產(chǎn)品結(jié)構(gòu)是否合規(guī),更多是“形式審查”。

總體來看,SEC 正在從逐案審批者轉(zhuǎn)型為規(guī)則制定者。監(jiān)管態(tài)度也從“是否允許”轉(zhuǎn)向“如何規(guī)范”。在這一框架下,加密現(xiàn)貨ETF的推出將更高效、更標(biāo)準(zhǔn)化。

在現(xiàn)有的 DCM(指定合約市場)中,Coinbase 旗下的 Coinbase Derivatives Exchange 擁有最全面的加密期貨產(chǎn)品線,目前已涵蓋 14 種加密貨幣。

根據(jù)SoSoValue數(shù)據(jù),目前有 35只加密現(xiàn)貨ETF在排隊審批,涵蓋13個幣種。除SUI、TRX和JitoSOL外,其余10個幣都已經(jīng)在Coinbase Derivatives交易所上線了期貨超6個月,因此完全符合新規(guī)的通用要求。

這意味著:

覆蓋10個幣種LTC,SOL,XRP,DOGE,ADA,DOT,HBAR,AVAX,LINK,BCH的約30只現(xiàn)貨ETF有望在未來幾周或幾個月內(nèi)快速獲批;

市場正醞釀下一波 ETF“井噴潮”。例如,XLM 和 SHIB 等幣種雖然已有期貨,但至今尚無人提交現(xiàn)貨 ETF 申請,極可能成為下一批管理人的重點(diǎn)目標(biāo)。

短期來看,通用標(biāo)準(zhǔn)的落地將顯著加快加密ETF的推出節(jié)奏,降低發(fā)行門檻,吸引更多機(jī)構(gòu)資金和合規(guī)產(chǎn)品入場。

同時,美聯(lián)儲周四如期降息25個基點(diǎn),點(diǎn)陣圖釋放年內(nèi)再降兩次的信號,降息周期正在開啟,美元貶值的預(yù)期開始發(fā)酵,全球資本正在尋找新的資產(chǎn)錨點(diǎn)。

宏觀流動性與制度革新兩股力量正面相撞:一邊是美元體系釋放出的龐大流動性,另一邊是加密資產(chǎn)ETF潛在的產(chǎn)品井噴。二者交織,或?qū)⒅厮苜Y金配置邏輯,加速傳統(tǒng)資本市場與加密資產(chǎn)的深度融合,甚至可能成為未來十年全球資產(chǎn)版圖重繪的起點(diǎn)。

在這一背景下,投資者需要重點(diǎn)關(guān)注四方面:

1. ETF發(fā)行節(jié)奏:對于符合通用規(guī)則的加密現(xiàn)貨ETF,S-1 在最終獲批前往往會多次更新招股說明書,補(bǔ)充費(fèi)率、初始發(fā)行規(guī)模等細(xì)節(jié)。這些更新往往意味著產(chǎn)品距離上市已進(jìn)入“倒計時”。

2. 宏觀環(huán)境:美聯(lián)儲的利率路徑、點(diǎn)陣圖預(yù)期以及美元指數(shù)走勢,將決定風(fēng)險偏好的切換方向,是資產(chǎn)定價的核心線索。

3. 跨資產(chǎn)的配置:在美元弱勢周期,黃金、大宗商品與加密資產(chǎn)往往互為補(bǔ)充。通過分散敞口,投資者既能降低風(fēng)險,也能捕捉多條收益曲線。

4. 資金流向:與價格波動相比,ETF 的日度凈流入更能反映市場情緒和趨勢,往往具有更強(qiáng)的前瞻性,幫助投資者在行情反轉(zhuǎn)前搶占先機(jī)。總結(jié)來看,新規(guī)疊加降息周期,正為加密ETF打開制度與流動性的“雙重閘門”。對投資者而言,這既是新的機(jī)遇窗口,也是一場資產(chǎn)配置邏輯的深度重塑。