作者:Patrick Bush、Matthew Sigel,來源:VanEck,編譯:喜來順財經

長期持有的“巨鯨”仍在繼續持有,持有超5年的比特幣數量持續上漲。

拋售主要集中在中期持有者,而不是最早持有的錢包地址。

期貨市場看似已見底,資金費率和未平倉合約均處于超賣水平。

比特幣(BTC)投資者感到恐慌

數據來源:Glassnode,截至2025年11月13日。

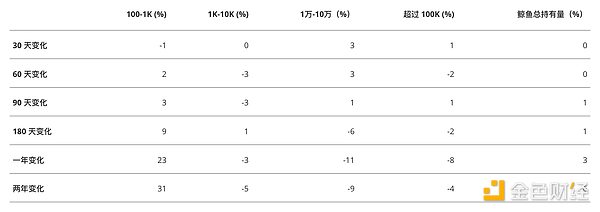

過去30天的價格走勢對比特幣持有者來說尤其不利,由于拋售壓力巨大,比特幣價格下跌了13%。自2025年10月10日以來,比特幣ETP的余額減少了4.93萬枚,約占總資產管理規模的2%。那些在價格接近峰值時買入的弱手在降息不確定性和人工智能發展前景不明朗的情況下紛紛拋售。更令人擔憂的是,許多人將價格疲軟的矛頭指向了早期的比特幣“巨鯨”。例如,一位“中本聰時代”的巨鯨在11月14日當周拋售了價值15億美元的比特幣,幾乎清空了他的整個錢包。許多人認為,資深巨鯨往往會在比特幣的關鍵節點通過買入或賣出比特幣來預示長期走勢。因此,加密貨幣社區的情緒變得悲觀,恐慌/貪婪指數跌至2025年3月關稅風波爆發以來的最低水平。

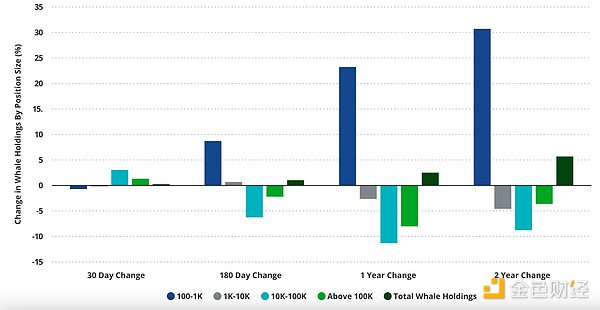

規模較小的持有者會在1-2年內逐漸聚集,而規模較大的巨鯨則會分散開來;近期凈變化持平。

鯨魚持倉長期走低,短期走高

數據來源:Glassnode,截至2025年11月13日。

與其假設近期比特幣價格疲軟源于大戶拋售,不如全面審視不同持有者群體的資金流動分布情況。鏈上數據顯示,資金流動遠比簡單的“巨鯨拋售”更為復雜。如果我們觀察持有超1000枚比特幣的巨鯨持倉情況,可以清楚地看到,自2023年11月以來,他們的比特幣持倉一直在減少。事實上,持有1萬至10萬枚比特幣的巨鯨在過去6個月和12個月中分別減持了6%和11%。這些減持的數量被持有100至1000枚比特幣的“小巨鯨”吸收。這類規模較小的投資者群體在過去6個月和12個月中分別增持了9%和23%。作為參考,比特幣本身在過去兩年中上漲了約170% 。

11月份比特幣期貨(BTC)未平倉合約量增加6%。

短期數據顯示的情況則有所不同:部分巨鯨群體一直在增持比特幣。持有1萬至10萬枚比特幣的群體在過去30天、60天和90天內分別增持了約3%、?2.5%和0.84%。這可能反映了關稅引發的拋售和隨后的清算,這些事件在12小時內導致比特幣期貨未平倉合約減少了約19%,價格下跌超過20%。

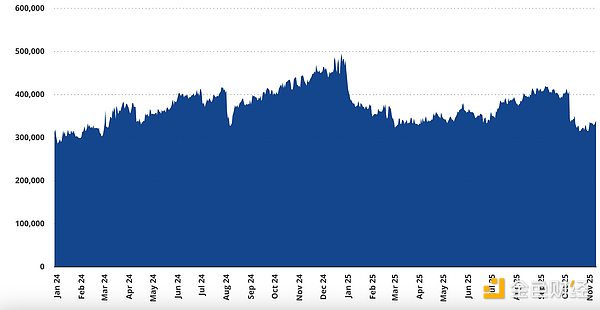

最古老的比特幣巨鯨在持倉,而中期持有者在拋售。

數據來源:Glassnode,截至2025年11月13日。

然而,僅僅按持有規模分析“巨鯨數據”并不能提供完整的信息。這種觀點忽略了經驗豐富的老古巨鯨將代幣轉移給新晉投資者的過程。為了加深理解,我們考察了比特幣余額的“最后活躍轉移”時間,該時間點表示代幣上次轉移至今所經過的時間。轉移意味著這些代幣很可能被出售給了不同的持有者。

過去30天,拋售壓力主要集中在持有時間不足5年的比特幣投資者,而持有時間較長的投資者則大多保持或增持了其持有量。值得注意的是,過去6個月,持有者的所有權結構已從持有時間3-5年的群體轉移到持有時間6個月-2年的群體,這表明了從中期持有者向新持有者轉移的趨勢。

在持有時間較長的群體中(即持幣時間超過5年的投資者),代幣流通率相對于其他群體仍然較低。相比之下,交易量最大的群體是上次交易時間在3-5年前的比特幣持有者,這一區間的代幣流通率在每個研究周期內都持續下降。過去兩年,由于大量比特幣被轉移到新的地址,該區間的供應量下降了32%。考慮到這些比特幣很可能是在上一輪周期低迷時期積累的,它們的持有者似乎更傾向于周期性交易而非長期投資。

與此同時,持有超過5年的比特幣數量與兩年前相比凈增了27.8萬枚。這一增長反映的是較新的比特幣逐漸進入5年以上的持有期,而非新一輪的增持,但這仍然表明長期持有者依然保持著信心。雖然更細致的分析可能會帶來更多見解,但總體趨勢依然令人鼓舞:長期持有者仍在繼續增持和持有。

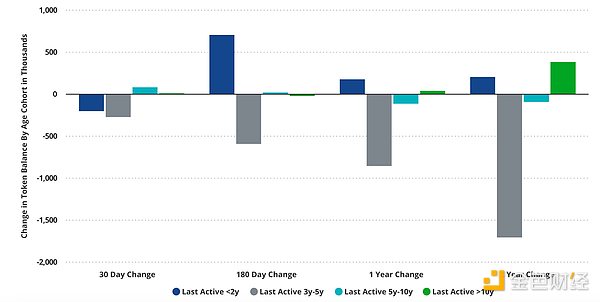

比特幣期貨基差降至2023年秋季以來的最低水平

數據來源:Glassnode,截至2025年11月13日。

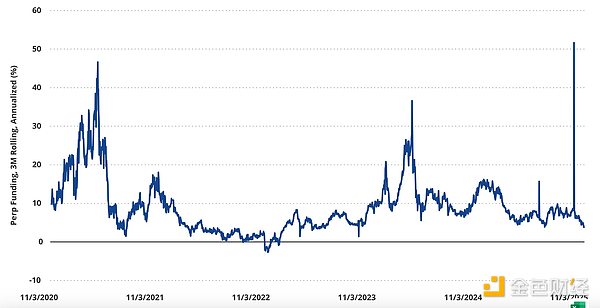

衡量投機行為的最佳指標之一是愿意做多比特幣永續期貨(perp)的交易者所支付的年化基差成本。由于永續期貨永不結算,其價格通過向交易對手方收取利息來與現貨價格保持一致。如果永續合約價格高于現貨價格,則交易的多頭必須向空頭支付與現貨/永續合約價格差額成比例的利息。由于加密貨幣的上漲潛力不對稱,永續期貨合約的基差幾乎總是正值。

當對比特幣等加密貨幣的多頭需求較低時,基差會大幅下降。近期,我們看到比特幣期貨未平倉合約量急劇下降,自2025年10月9日以來,以比特幣計價下降了20%,以美元計價下降了32%。這在一定程度上解釋了資金費率的大幅下降。當然,如果人們看好比特幣,資金費率會迅速攀升。

過去,比特幣價格的長期下跌往往伴隨著投機熱潮的爆發,在某些日子里,永久合約的資金費率平均高達40%。自 2024 年 3 月以來,我們尚未看到如此迅猛的資金費率增長。然而,需要注意的是,像Ethena這樣的項目以及一些資深交易員已經積累了大量的現貨加密貨幣多頭和永久合約空頭頭寸。僅 Ethena一家,其總鎖定價值 (TVL) 在 2025 年 10 月就達到了140 億美元,但此后已暴跌至83 億美元。這些巨額的基差交易可能會人為地壓低資金費率,使其不再有效。

需要注意的是,我們剛剛目睹的這種規模的資金費率暴跌通常與超賣狀態相關。尤其是在我們看到永久期貨未平倉合約同時出現如此劇烈的暴跌時,更是如此。此外,未實現盈虧比率(NUPL)已達到戰術性超賣水平,與2025年春季關稅危機和2024年8月日元暴跌期間的水平相當。我們認為,掌握這些數據后,投資者在經歷了一個月劇烈的拋售后,可以采取更積極的戰術性看漲策略。